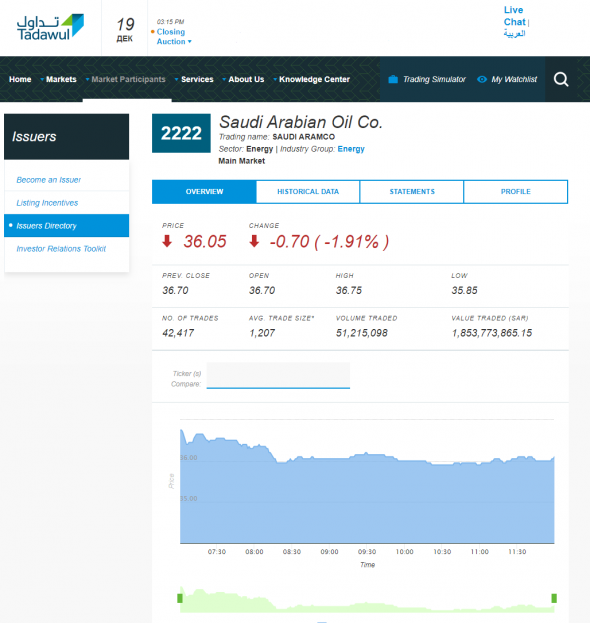

Блог им. Marek |Cегодняшние торги Saudi Aramco: SAR 36,05 (-1,91%)

- 19 декабря 2019, 15:11

- |

- комментировать

- Комментарии ( 0 )

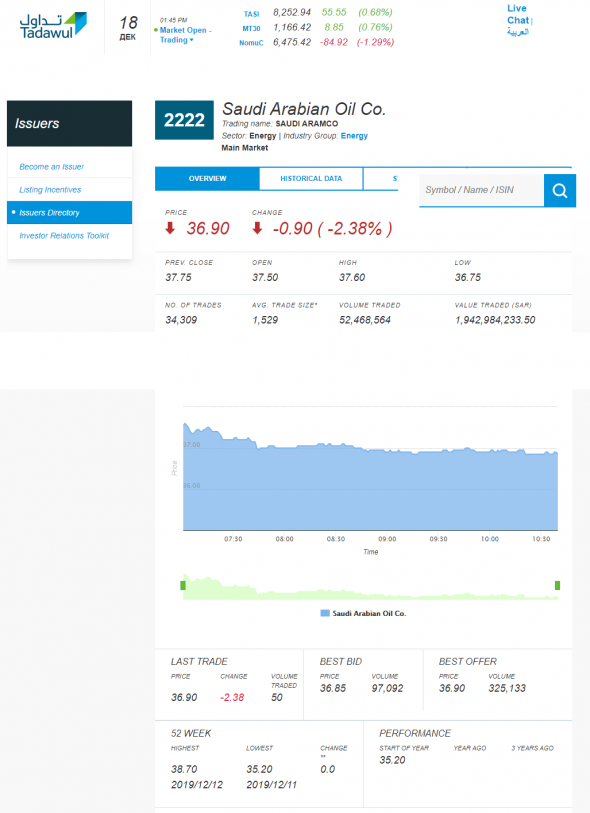

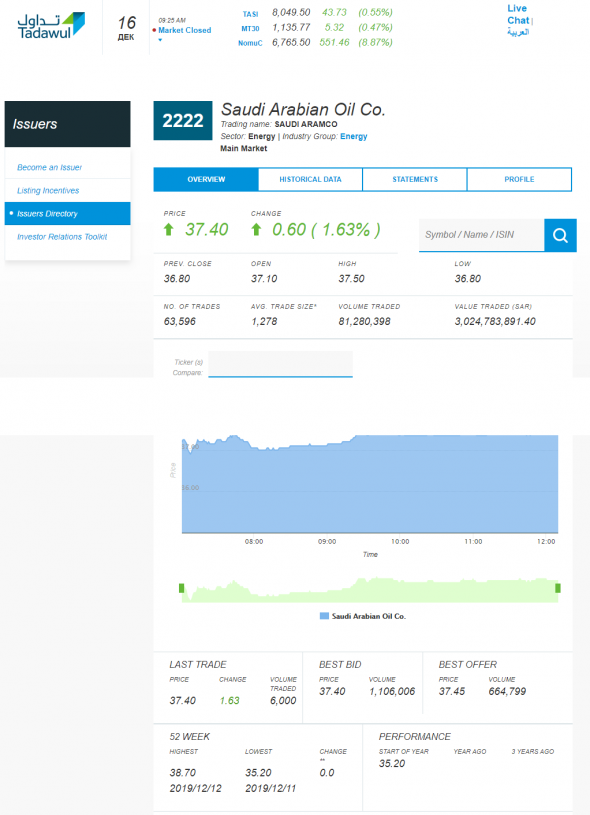

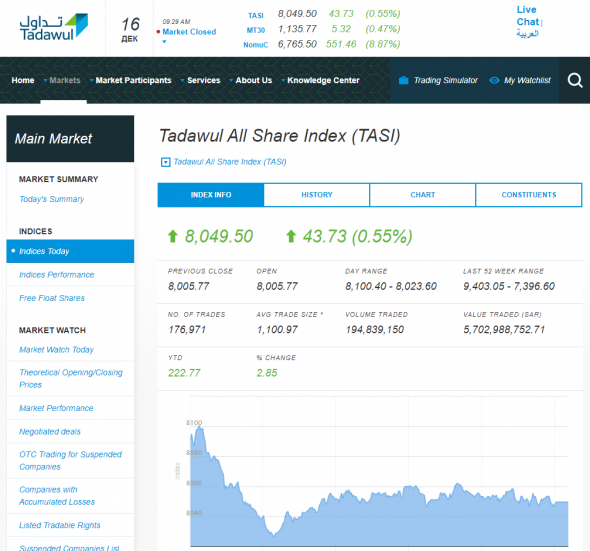

Блог им. Marek |Котировка акций Saudi Aramco на закрытие сегодняшних торгов. Индекс TASI 8005,77 (-1,57%)

- 12 декабря 2019, 15:42

- |

Блог им. Marek |Включение Saudi Aramco в индексы MSCI может вызвать отток в $100 млн из акций РФ

- 04 декабря 2019, 14:31

- |

МОСКВА, 4 дек — ПРАЙМ. Включение акций национальной нефтекомпании Саудовской Аравии Saudi Aramco в индекс MSCI EM (развивающихся рынков) может привести к оттоку около 100 миллионов долларов из российских акций, прокомментировал агентству «Прайм» руководитель управления торговых операций на рынке акций ВТБ Капитал Павел Зиновьев.

Индексный провайдер MSCI 26 ноября провел полугодовую ребалансировку групп своих индексов и, в частности, индекса MSCI EM, в котором увеличил вес китайских акций класса «А», что привело к оттоку как из российских фондов, так и из фондов акций других развивающихся стран.

1prime.ru/Financial_market/20191204/830640797.html

Блог им. Marek |Samba Capital: Розничная подписка на IPO Aramco составила 7,21 млрд долларов

- 26 ноября 2019, 22:15

- |

NOVEMBER 26, 2019 / 9:22 PM /

RIYADH (Reuters) — Dо вторник розничная подписка на первичное публичное размещение акций (SAO) Saudi Aramco достигла 27,04 млрд саудовских риалов ($7,21 млрд), сообщил ведущий менеджер Samba Capital.

В заявлении Samba Capital говорится, что на данный момент розничная продажа составляет 845 101 020 акций.

Последний день подписки на розничный транш продажи акций — 28 ноября. Aramco начала IPO 3 ноября.

Нефтяной гигант заявил, что планирует продать 1,5% компании, или около 3 миллиардов акций, по ориентировочной цене от 30 риалов до 32 риалов, оценивая IPO в 96 миллиардов риалов ($25,6 миллиарда) и предоставив компании потенциальная рыночная стоимость от $1,6 до $1,7 трлн.

www.reuters.com/article/us-saudi-aramco-ipo-retail/aramco-ipo-retail-subscription-at-7-21-billion-lead-manager-idUSKBN1Y029V?feedType=RSS&feedName=businessNews&utm_source=feedburner&utm_medium=feed&utm_campaign=Feed%3A+reuters%2FbusinessNews+%28Business+News%29

p.s. По 32 рияла за акцию, получается, что компанию Арамко оценили в $1,7 трлн.

И то, с учетом того, что IPO проходит как-то скомкано, так сказать междусобойчик с «загоном» покупатей в акции и самих акций размещают мизер.

( Читать дальше )

Блог им. Marek |Saudi Aramco исключила из своего ІРО крупнейшие мировые банки

- 22 ноября 2019, 17:38

- |

Саудовская Аравия отодвинула на второй план международные банки, которые консультировали нефтяного гиганта Saudi Aramco по IPO, обратившись в местные финучреждения с целью продажи акций. Об этом пишет The New Arab.

Потратив годы на исполнение своей роли в IPO компании, банки, в том числе JPMorgan, Morgan Stanley, Bank of America, Citigroup, Credit Suisse и другие «глобальные координаторы», должны будут подавать свои заявки через HSBC.

Выбор британского HSBC в этом плане выглядит логично, поскольку этот банк активно работает на финансовом рынке Саудовской Аравии и имеет долю в Saudi British Bank – одной из крупнейших кредитных организаций королевства.

HSBC, NCB Capital и Samba Capital остались единственными тремя глобальными координаторами, которые контролируют заказы инвесторов.

17 ноября Саудовская Аравия оценила свою государственную нефтяную компанию по нижней границе, в сумму от $1,6 трлн до $1,71 трлн.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс